Qual è la migliore società di report di credito?

Riepilogo dell’articolo:

Transunion Cibil Limited è considerato uno degli uffici di credito più affidabili in India. Equifax, Experian e TransUnion sono i primi tre uffici di credito a livello globale. Annualcreditreport.com è il sito migliore per ottenere tutti e tre i rapporti di credito gratuitamente. Né Transunion né Equifax ha un punteggio di credito più prezioso o accurato. Experian segna su 999, mentre Equifax segna su 700. Gli emittenti e i finanziatori della carta di credito possono utilizzare Experian, TransUnion o Equifax per determinare l’idoneità. Experian fornisce informazioni di credito più dettagliate rispetto a FICO. Credit Karma offre rapporti da Equifax e TransUnion. I finanziatori ipotecari in genere esaminano i rapporti di tutti e tre gli uffici e guardano i punteggi FICO. Più aziende usano Experian per la segnalazione del credito. I finanziatori esaminano i rapporti di Experian, Equifax e TransUnion quando si richiedono un mutuo.

1. Quale rapporto della società di credito è il migliore?

Transunion Cibil Limited è considerato uno degli uffici di credito più affidabili in India.

2. Qual è l’agenzia di segnalazione del credito più affidabile?

Equifax, Experian e TransUnion sono i primi tre uffici di credito al mondo.

3. Qual è il sito migliore per ottenere tutti e 3 i rapporti di credito?

Annualcreditreport.com è il sito migliore per ottenere tutti e tre i rapporti di credito gratuitamente.

4. Quale punteggio di credito conta di più, TransUnion o Equifax?

Né il punteggio di credito di TransUnion né Equifax è più prezioso o accurato dell’altro.

5. Cosa c’è di meglio, Equifax o Experian?

Experian punteggia il credito su 999, mentre Equifax punteggia il credito su 700.

6. Le banche usano TransUnion o Equifax?

Gli emittenti e i finanziatori della carta di credito possono utilizzare Experian, TransUnion o Equifax per determinare l’idoneità.

7. È più accurato Experian o FICO?

Experian fornisce informazioni di credito più dettagliate rispetto ai punteggi FICO.

8. Il credito Karma fornisce tutti e 3 i rapporti?

Credit Karma offre rapporti da Equifax e TransUnion.

9. Le banche guardano TransUnion o Equifax?

I finanziatori ipotecari in genere esaminano tutti e tre i rapporti sulla storia del credito e i punteggi FICO.

10. È migliore o Equifax?

Più aziende preferiscono Experian per i rapporti sul credito, ma non lo rende necessariamente migliore.

11. Le banche guardano a Experian o Equifax?

I finanziatori in genere esaminano i rapporti di Experian, Equifax e TransUnion quando richiedono un mutuo.

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Quale rapporto della società di credito è il migliore

Transunion Cibil Limited (precedentemente noto come Credit Information Bureau (India) Limited) è una rinomata società di informazioni di credito (CIC) che mantiene informazioni creditizie di oltre 1000 milioni di persone e aziende in tutto il mondo. In India, TransUnion Cibil è considerato come uno degli uffici di credito più affidabili.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Qual è l’agenzia di segnalazione del credito più affidabile

Le prime tre urbane di credito di credito. Con sede ad Atlanta, Equifax ha circa 14.000 dipendenti e fa affari in 24 paesi.Experian.Transunion.

Cache

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Qual è il sito migliore per ottenere tutti e 3 i rapporti di credito

Annualcreditreport.com

Hai il diritto di richiedere una copia gratuita del tuo rapporto di credito ogni anno da ciascuna delle tre principali società di rendicontazione dei consumatori (Equifax, Experian e TransUnion) visitando AnnualCrediTreport.com. Potresti anche essere in grado di visualizzare i rapporti gratuiti più frequentemente online.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Quale punteggio di credito conta più TransUnion o Equifax

Nessun punteggio di credito da nessuno degli uffici di credito è più prezioso o più accurato di un altro. È possibile che un prestatore possa gravitare verso un punteggio rispetto a un altro, ma ciò non significa necessariamente che il punteggio sia migliore.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Cosa c’è di meglio Equifax o Experian

Experian segna il tuo credito su 999 (con qualcosa di oltre 880 “buono”), mentre Equifax segna il tuo credito su 700 (con qualcosa di più alto di 420 “buoni”).

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Le banche usano TransUnion o Equifax

Insomma. Emittenti e istituti di credito della carta di credito possono utilizzare uno o più dei tre principali uffici di credito – Experian, TransUnion ed Equifax – per aiutare a determinare l’ammissibilità per i nuovi conti di carta di credito, prestiti e altro ancora.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] È più accurato Experian o FICO

Il vantaggio di Experian su FICO è che le informazioni che forniscono sono molto più dettagliate e complete di un numero semplice. Una coppia di mutuatari potrebbe entrambi avere 700 punteggi FICO ma storie di credito molto diverse.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Il credito Karma fornisce tutti e 3 i rapporti

Credit Karma offre rapporti di credito gratuiti da due dei tre principali uffici di credito al consumo, Equifax e TransUnion. Ma se non hai mai visto i tuoi rapporti di credito prima, potresti non capire cosa stai guardando.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Le banche guardano TransUnion o Equifax

Quando si richiede un mutuo per acquistare una casa, i finanziatori in genere esaminano tutti i tuoi rapporti sulla storia del credito dai tre principali uffici di credito: Experian, Equifax e TransUnion. Nella maggior parte dei casi, i finanziatori ipotecari esamineranno il tuo punteggio FICO. Esistono diversi modelli di punteggio FICO.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] È migliore o Equifax

Più aziende usano Experian per i rapporti sul credito che l’uso di Equifax. Questo da solo non migliora Experian, ma indica che è più probabile che qualsiasi debito particolare appaia su un Experian Reports.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Le banche guardano a Experian o Equifax

Quando si richiede un mutuo per acquistare una casa, i finanziatori in genere esaminano tutti i tuoi rapporti sulla storia del credito dai tre principali uffici di credito: Experian, Equifax e TransUnion.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Perché Experian è molto più alto di Equifax

Ecco perché Experian ha un leggero vantaggio su Equifax, poiché tende a tracciare le recenti ricerche di credito in modo più approfondito. Ad esempio, Experian include le seguenti informazioni in un rapporto di credito: informazioni personali: qualsiasi informazione che può essere utilizzata per identificarti.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Perché Equifax è sempre più alto della transunion

Equifax e TransUnion hanno punteggi diversi perché vengono segnalate informazioni leggermente diverse a ciascuna agenzia di segnalazione del credito. Inoltre, TransUnion riporta la cronologia dell’occupazione e le informazioni personali. Il diverso modello di punteggio del credito di Equifax si traduce in punteggi più bassi.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] I finanziatori guardano a Experian o Transunion

Quando si richiede un mutuo per acquistare una casa, i finanziatori in genere esaminano tutti i tuoi rapporti sulla storia del credito dai tre principali uffici di credito: Experian, Equifax e TransUnion. Nella maggior parte dei casi, i finanziatori ipotecari esamineranno il tuo punteggio FICO. Esistono diversi modelli di punteggio FICO.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Experian ti dà il tuo vero punteggio FICO

Mentre ci sono più modelli di punteggio del credito, il punteggio FICO®☉ è uno dei più comunemente utilizzati dai finanziatori e dalle imprese per determinare quanto sarai affidabile nel rimborsare un debito. Puoi ottenere il tuo punteggio FICO® gratuitamente da Experian.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] È più corretto Experian o Credit Karma

Credit Karma: il che è più accurato per i tuoi punteggi di credito potresti essere sorpreso di sapere che la semplice risposta è che entrambi sono accurati. Continua a leggere per scoprire cosa è diverso tra le due società, come ottengono i punteggi del credito e perché hai più di un punteggio di credito per cominciare.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] È più accurato Experian o Credit Karma

Experian vs. Credit Karma: il che è più accurato per i tuoi punteggi di credito potresti essere sorpreso di sapere che la semplice risposta è che entrambi sono accurati. Continua a leggere per scoprire cosa è diverso tra le due società, come ottengono i punteggi del credito e perché hai più di un punteggio di credito per cominciare.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Perché Experian è un punteggio più alto di Credit Karma

Ciò è principalmente per due motivi: per uno, i finanziatori possono estrarre il tuo credito da diversi uffici di credito, che si tratti di Experian, Equifax o TransUnion. Il tuo punteggio può quindi differire in base all’Ufficio di presidenza dal tuo rapporto di credito da cui viene estratto poiché non tutti ricevono le stesse informazioni sui tuoi conti di credito.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Qual è un eccellente punteggio di transunion

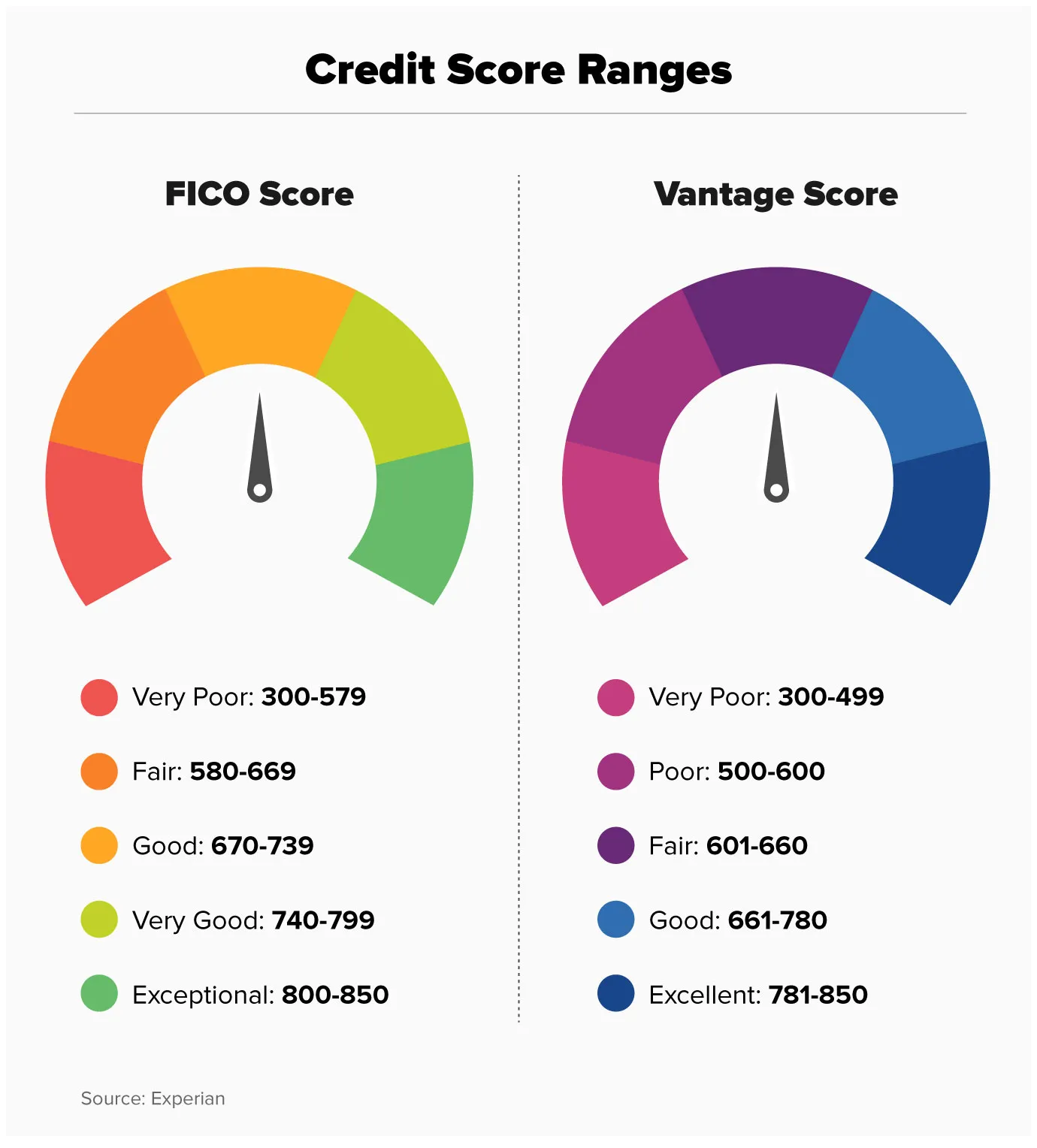

781 – 850

Un punteggio di 661 – 720 è giusto. E un punteggio eccellente è compreso tra 781 – 850. Pensa a queste classifiche e gamme come guide, non regole difficili e veloci per ciò che è un buon credito. Alcune persone vogliono ottenere un punteggio di 850, il punteggio di credito più alto possibile.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Perché il mio punteggio Experian è molto più alto della transunion

Quando i punteggi sono significativamente diversi tra gli uffici, è probabile che i dati sottostanti negli uffici di credito sono diversi e quindi guidano che la differenza di punteggio osservata ha osservato.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Quale punteggio è più elevato Experian o Equifax

La differenza principale è che Experian lo classifica tra 0 – 1000, mentre Equifax grade il punteggio compreso tra 0 e 1200. Ciò significa che non esiste solo una chiara differenza di 200 punti tra questi due uffici ma il “punteggi perfetti” sono anche diversi, il che è 1000 come riportato da Experian e 1200 come riportato da Equifax.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] È esperio più accurato di Equifax

Experian fornisce un quadro più dettagliato della storia finanziaria di una persona, tra cui la tempestività del pagamento e l’utilizzo del debito. Transunion offre maggiori informazioni sulla storia del lavoro di una persona, mentre Equifax fornisce ulteriori informazioni sulla storia dei mutui.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Le banche usano Experian o Equifax

Quando si richiede un mutuo per acquistare una casa, i finanziatori in genere esaminano tutti i tuoi rapporti sulla storia del credito dai tre principali uffici di credito: Experian, Equifax e TransUnion. Nella maggior parte dei casi, i finanziatori ipotecari esamineranno il tuo punteggio FICO. Esistono diversi modelli di punteggio FICO.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] Che è più affidabile Experian o Equifax

Sebbene Experian sia il più grande ufficio di credito dell’U.S., Transunion e Equifax sono ampiamente considerati altrettanto accurati e importanti. Quando si tratta di punteggi di credito, tuttavia, c’è un chiaro vincitore: il punteggio FICO® viene utilizzato nel 90% delle decisioni di prestito.

[/WPREMARK]

[wpremark pret_name = “chat_message_1_my” icon_show = “0” background_color = “#e0f3ff” padding_right = “30” padding_left = “30” border_radius = “30”] [wppremark_icon icon = “quote-left-2-solid” width = “32” height = “32”] I finanziatori guardano TransUnion o Equifax

Quando si richiede un mutuo per acquistare una casa, i finanziatori in genere esaminano tutti i tuoi rapporti sulla storia del credito dai tre principali uffici di credito: Experian, Equifax e TransUnion. Nella maggior parte dei casi, i finanziatori ipotecari esamineranno il tuo punteggio FICO. Esistono diversi modelli di punteggio FICO.

[/WPREMARK]